文章目录[+]

来源:聪明投资者

“大家总拿90年代的日本跟当下的中国做对比。我不认可,如果把经济比喻成一个人,90年代的日本是一个中老年人,而中国现在是一个青壮年人。”

“一般国家做刺激的话,只有货币政策和狭义的财政政策,但是我们的中央政府还有很多资源。”

“前两天两个央企获批发行5000亿的长期债券,这5000亿最后可能是一个1.5万亿的刺激体量,且这是市场化的、有效率的。但这个事情被大家忽略了。”

“特朗普交易这个事情,可能在一周以前达到了巅峰,现在反而可能是在往回走的,这个交易大家可能存在很多误读。”

“特朗普选出来的这些人,都是直接公开地反对突然加关税,反对不合理高赤字的。我不认为这个领域会有很大的风险。”

“人人都知道的事情其实是不可怕的。当一致预期有可能是错的(时候),可能就是个黑天鹅。”

“我推荐港股通央企红利ETF。它的估值水平大概是6倍PE,0.6倍PB,6%的分红率,而且它的成分都是央企。这个ETF攻守兼备,在绝对价值的水平上,是比最主流的沪深300指数,要分别再好上一倍的。”

“(明年)指数层面(的表现)不会比今年差,可能会好一点,但我也同意机会是结构性的。”

以上,是半夏投资创始合伙人李蓓,11月28日在《商业周刊》主办的“The Year Ahead 2025展望峰会”的圆桌交流中,分享的最新观点。

根据渠道的产品10月报得知,李蓓所管理的代表产品半夏宏观对冲基金,在9月份的极端行情中,收益有**%,业绩正贡献主要来自商品和少量的债券。(点此认证合格投资者后查看完整业绩)

目前在商品类上,多空各持有2、3个品种,净仓偏多;在权益类上,持仓集中在受益于化债和地产企稳的央企,低PB,高股息,建筑和地产基建链条几个类别。

股票组合平均PB 0.5倍,平均PE5倍,平均股息6.5%。

这只产品从2017年12月14日以来,截至最新净值日期2024年10月31日,成立以来的累计收益为**%,年化收益**%,Sharp比例**,最大回撤(月)为**%。

从2018年-2022年的5个完整年度中,该产品均实现了正收益,但在2023年遇到了挑战,亏损**%,今年以来,这只产品的收益也并不乐观,略亏**%。(点此认证合格投资者后查看完整业绩)

但是李蓓在11月12日的观点中态度非常积极。她认为,往下看,即便经济没有明显改善,市场再度走低,组合的中期下跌空间也非常有限,6.5%的股息也能提供不错的回报。

往上看,如果经济改善,地产回升被市场认可,大概率组合的平均PB能修复到1倍以上,有一倍以上的上升空间。

她还透露,自己也连续3周加仓了基金,她说:“我想,现在要做的就是保持耐心,然后交给时间,等待太阳逐渐升起,鲜花盛放,毒蘑菇消散。”

在这场交流中,李蓓的乐观依然溢出言表。

她提到,自己看到了很多被市场忽略的重要积极信息,当下的中国是一个“青壮年人”,可以用很多发展经济学的指标来做印证。而且中央政府能利用的很多资源也被大家忽视了。

11月25日中国诚通和中国国新获批发行5000亿长期债券,这个用于稳增长的数字,在李蓓看来,如果撬动三倍的杠杆,最后可能是一个1.5万亿的刺激体量,而且这是市场化的、有效率的。

其次,对于最近讨论最多的特朗普上任后的经贸政策和关税,以及他所提名的团队班子,李蓓也分享了很多积极的视角。

比如同是对冲基金经理的美国财长人选贝森特,既反对高赤字也不赞成猛加关税。

她还举例表示,产业界有很多方法来进行变通和套利,非理性的混乱不用太担心会发生。

聪明投资者正好参与了前天(11月26日)陈光明和霸菱资产公开市场首席投资官Martin Horne的交流。李蓓关于特朗普政策的影响上,观点和美国本土投资人Martin的观点异曲同工,尤其是在贝森特和出口企业的应对上。

提及接下来市场中可能的风险,李蓓提醒,市场的一致预期如果后续被证明是错的,反而可能产生黑天鹅。比如现在大家在利率风险上面没有任何的警觉和担心,配置了非常多的久期资产。

当被问到如果有100w如何配置的时候,李蓓直接给出一个答案:港股通央企红利ETF,并且详细阐述了自己看好的理由。

以下是李蓓的完整发言,聪明投资者第一时间整理分享给大家。

中国正处青壮年,市场忽略了很多重要的积极信号

问 展望明年,你是否看到市场现在有更多的信心?

我觉得还是(各方)有很大的差异。

国内有投资人不是很乐观,海外的一些经济参与者总体也不乐观。上周看到主要外资投行的明年年度展望,无一例外都是预期明年的GDP增速会进一步下行,而且说低通胀或者通缩的情况没有改善。

但也有一部分人是非常有信心的,比如我自己。

我为什么有信心?

现在市场有两个看法,一是政策的意愿,二是政策的能力。现在很多人并不怀疑政策的意愿,但是大家怀疑政策的能力。

大家总拿90年代的日本跟当下的中国做对比。说他们(当年)也不是没有出政策,但是因为各种客观原因,政策没有能力,所以发挥不出来效果。然后大家讨论(我们)是否陷入了资产负债表衰退,是否陷入流动性陷阱。

我不认可(这种说法)。

第一,如果把经济比喻成一个人,90年代的日本是一个中老年人,而中国现在是一个青壮年人。

这个不是我胡乱比喻,是可以用很多发展经济学的指标来做印证的。

比如我们的城镇化率现在才60%多,而日本那个时候应该在80%以上;我们的人均GDP也就1万多美金,而日本那个时候已经跟美国差不多了,我们现在还是美国的1/4左右;我们的工业化升级的程度,相当于70年代的日本。

同样遭遇阶段性的问题,比如地产泡沫的破灭和一个周期性的下滑,中青年和中老年的后续潜力和动力的差距是非常大的。

我们可以参考日本在1975年到八十年代初的情况。当时日本也出现过一次长达5年的房地产市场大调整,以及股票市场的下跌,我们的现在跟日本那个阶段更可比。

第二,很重要的是,大家对于中国政府资源的认知,也是有差异的。

大家现在意识到地方政府是靠城投公司,然而现在城投公司面临着约束。但是大家忘记了我们的中央政府有很多资源。

一般国家做刺激的话,只有两个政策——货币政策和狭义的财政政策,狭义的财政政策就是政府赤字。

但是我们还有几个资源:

一是我们有政策性银行。它名义上是半商业化的,不会纳入中央银行的报表,但实际上它能起到一半财政一半货币的作用;

二是我们有庞大的中央企业体系。

就在前两天,两个央企——中国诚通和中国国新,获批发行5000亿(数字重复说了两遍)的长期债券(两家分别拟发行2000亿元和3000亿元),用于稳增长。

问 这个事情为什么没有得到很多的关注?

我也很好奇,这个非常厉害,但是没有很多人关注。

为什么厉害?因为它的影响不止5000亿。

这两个央企其实是控股集团,也就是说它并不直接从事业务,他们拿这个钱大概率是给央企注资,比如中铁建、中铁等等。

另外,作为资本金,它还可以撬动下一层杠杆。按照央企65%的负债率,它大概率可以再撬动三倍的杠杆。

也就是说,这个5000亿最后可能是一个1.5万亿的刺激体量,且这是市场化的、有效率的,因为央企的效率是比较高的。

但是这个事情被大家忽略了,大家都在讨论我们的赤字能不能再多5000亿、再多2000亿,大家讨论得很热烈,但是这么大的一个事情很多人都没有看到。

总结一下,我想说的是,第一,我们的身体是一个年轻的身体;第二,我们有大量的资源。

我们的政策为什么今年的情况不好?因为他不想做。大家都知道特朗普上来要对我们进行一系列的打击,所以政策希望把政策的空间和余量留到更有压力的时刻。

我有一个感受,人人都知道的事情其实是不可怕的。就像在去年底,我们也是在这个会场,彭博的另外一位经济学家讲了一句话,我印象很深刻,他说美国的半只脚已经踏入了衰退,结果(今年)这个事情就没发生。

我是一个投资者,当时我听到这话心里就咕咚了一下,因为我也是这么想的,我觉得大家都这么想的话,这个事情不对。

现在大家都认为明年中国(的市场情况)会很差,大量的外资(可能流出),我觉得这个事情也不太对。

市场对特朗普交易存在很多误读

问 特朗普上周说要加10%的关税,(后面可能)不停地加关税,市场怎么度过这些事情?

上个星期以前,市场在交易严厉的关税、更大的美国赤字、更高的通胀。其实从本周开始,这些交易都在逆转。

你看重要的两个人选,一个是美国财政部长人选贝森特,其实是我们的同行,他也是一个宏观对冲基金经理,他的主张非常清晰。

第一,贝森特反对高赤字。大家认为特朗普上来会减税,但是他选了一个强烈反对高赤字的财长,也就意味着,他可能减税,但他也会减更多的开支,他还让马斯克组织了政府效率部。

所以,市场之前的看法可能就反了。贝森特提出到2028年财政赤字要降到3%,虽然他不一定做得到3%,也有可能是4%或者5%,但总比现在的接近7%要低。

(注:贝森特提到了“3-3-3”方案,即到2028年将预算赤字降至GDP的3%、通过放松管制实现3%的GDP增长、每日增产300万桶石油或等量能源。)

第二,贝森特也不赞成猛加关税。他认为需要渐进地加,给企业一些缓冲时间。马斯克的态度也是一样的。

所以,市场的预期应该是从骤然加到60%,变成了逐步的、分批的、渐次地加,现在一次也就加了10%。

如果赤字率降下来,中期3-5年的经济预期可能就会下滑。基于这样的情况下,长期美国利率就会有所下降。最近这几天就是这样,贝森特提名当天,美国的国债利率就开始下行。它对于中国资本流出的压力,对于中国资产的压力都会减轻。

我想说的是,特朗普交易这个事情,可能在一周以前达到了巅峰,现在反而可能是在往回走的,这个交易大家可能存在很多误读。

针对美国加收关税,产业界有自己的能动性

问 加关税不是一次性加60%,而是逐步地加,这对国内的影响有何不同?

我讲一个真实的案例。

我们的钢材出口,欧美对我们有很高的关税。于是我们又出口到了印度或者越南,然后印度和越南自己使用中国钢材,但是他们把自己生产的钢材用于出口。

其实产业界有很多自己的方法来进行变通和套利的。你要相信,企业的能动性是很强的。如果关税有很多障碍的话,企业自己是有足够的动机付出一定的成本去套利的。

我随便提出一个方案。比如现在中国企业去墨西哥或者什么地方开厂不可行,但因为有一些事情只有中国企业做得好,比如生产动力电池,那么中国企业可以输出技术收专利费,其他国家负责生产,我们不拿股权也不拿利润,只拿专利费。

也就是说,我们只是一个供应商,而并不是他们的所有者。这个方案是不是可行?

我相信企业的能动性。美国如果采取渐进的方案,关键是中国的生产效率和生产技术是不是在持续获得更高的竞争力?

为什么美元的利率下降也很重要?因为不仅仅是资本外逃的问题,而且对中国资产价格的缓解,会很大程度上改善整个社会的信心。

社会信心这个事情,很多时候是能够自我实现的。

比如美国最近这几个月,很多切实的指标是没有改善的,居民的可支配收入在下滑,房地产市场的销量在下滑,库存在上升。

但是大家相信特朗普上来之后经济会更好,大家看到股票在涨,于是就很有信心,于是它的房地产价格甚至都比较坚挺。但我们过去一年在这个事情上是反过来的。

特朗普是很聪明的商人,非理性的混乱不会发生

问 明年的黑天鹅可能藏在什么地方?

张日升(财通证券研究所策略联席首席分析师)我个人感觉大家对于中美摩擦的预期已经非常充分了,最有可能出现的(黑天鹅)是金融战层面的失控。

过去几十年,全球最大的金融循环就是两个。

第一个是中国为代表的新兴国家进入全球贸易体系,去提供廉价的商品。这个是能压制通胀的。

第二个是这些新兴国家加入生产之后,靠出口赚了很多钱,但是没有流回国,而是以低资金成本去买发达国家的债券。

这两个循环导致发达国家进入了低利率、低通胀的状态,他们持续在借债消费;还衍生了类似日本的套息交易等一系列情况。

特朗普上来之后要同时切断两个循环,这是前所未见的。

一是要把中国排除供应链,对中国的一些转出口加征关税,这是一个很危险的行为,会导致海外的通胀比大家想象的更持续。而且不是1-2年的持续,而是3-5年中周期的持续。

二是如果特朗普要求海外的金融资本(外资)强制撤离中国,强制做切割,中国的反制措施大概率会是抛售美元资产,同时中国又不再参与全球供应链。

那个时候我们会看到通胀压力,海外的债务信用问题就会比较严重了。这样的循环是不可控的,一旦开打,类似于核战争,大家会摸不到未来的发展方向。

如果海外这么庞大的债务出现问题,加上国内的外资大规模地往外走的话,全球都是没有幸存者的。

问 失控的意思是,中美的脱钩速度特别猛,是大家想象不到的快?

张日升有点这意思。尤其特朗普在上一任执政期间,在很多决策上阶段性出现了非理性的行为,这是大家比较担心的问题。

我不认同,你看特朗普的人选。

他选了马斯克,一位非常脚踏实地的企业家;

选了贝森特,一位实战派基金经理,而且贝森特在索罗斯基金工作了二十几年,经历过英镑狙击战,经历过亚洲金融危机的货币交易;

选的未来的美联储主席非常有可能是凯文·沃什,一位前投资银行家。

这些人像是一个不理性的班底吗?

这些人,一边紧密地联系着金融市场,深刻地知道金融市场的资金流动和运行机制;一边是脚踏实地地运营着全世界若干的工厂,他们深刻地明白国际贸易和企业的运行。

特朗普能选这些人就说明他不是非理性的,他如果非理性,完全可以选一些政治家,选一些不了解人间疾苦,也不关心市场波动,喊口号、喊打喊杀的人。人选本身就说明了很多问题。

而且特朗普选的这些人,都是直接公开地反对突然加关税,反对不合理高赤字的。所以我不认为这个领域会有很大的风险。

如果去看特朗普的自传,或者去看他过去的经历,(就会看到)他很喜欢谈判。60%的关税是一个要价,在得到一些别的好处之后可能会渐进、分类或者有选择(地进行)。

我不认为他是一个不理性的人。他是一个很聪明的商人,做过很多的交易。一个不理性的人是没有办法在商界(成功的)。

问 所以你不觉得特朗普的目的是把中美关系切断?

他希望的是改善自己的处境,他肯定是希望遏制中国,这一点我完全同意,但他不是那种一上来就扔两颗“核弹”的人,不是想把金融市场搞得一团糟。

你想想,(如果那样的话)贝森特和他的客户们,不是也要暴亏吗?

所以,这种非理性的混乱,大家像发疯了一样(的情况),无论是在商业领域、金融领域还是在贸易领域,都不用太担心(会发生)。

一致预期可能导致的黑天鹅风险

问 有其他的事情,可能会变成黑天鹅吗?

有些东西对一部分人来说是黑天鹅,对另一部分人来说不是。

比如现在的一致预期是美国经济软着陆继续好、美国的股票表现也不错,而中国(的经济)起不来,中国的利率持续低位。

但是这个一致预期我觉得非常有可能是错的,这对市场来说可能就是个黑天鹅。

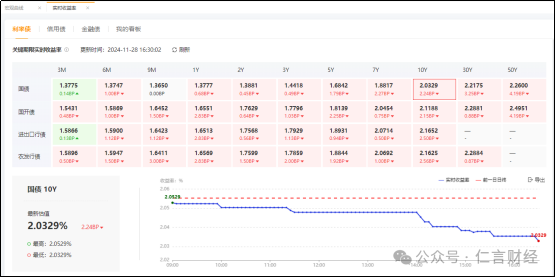

现在很多人认为中国是日本的90年代,利率一路下滑。经济不好,不是说对所有的资产都不好,有一部分资产是好的,最直接的是长期国债。

中国的长期国债过去两年都是牛市,导致现在大家在利率风险上面是没有任何的警觉和担心,是麻木的,所以大家配置了非常多的久期资产,也就是超长期的国债,比如利率债、信用债等等。

现在中国的利率曲线是比较平的,2年的国债、5年的国债跟30年的国债之间的利差是很窄的。假定到明年年底,经济超预期的好了,通胀走出来了,这个曲线可能就会变陡,变陡的过程中就会隐含大量的利率风险。

硅谷银行就是在美国加息、在美国利率上升的过程中间出现了巨大的风险。我相信中国会有一部分金融机构发生类似的事情。

推荐配置港股通央企红利ETF

问 假设我有100万能投资的现金,我也愿意接受比较高的风险,会推荐我怎么去配置?

我给你推荐一个ETF,确切地来说,叫港股通央企红利ETF。

为什么推荐?

首先看它的估值水平,对应的指数有五六只ETF,所以我没有给任何人打广告。

刚才提到国新控股要发几千亿的债,这是国新定制的一个ETF,他自己也投了。

所以这是一个国家队自己定制且自己投资的ETF,他找了四五个基金公司,每个基金公司投了两三个亿。

这个指数的成分首先是央企,都有比较高的分红率,都在港股(因为港股比A股现在要便宜很多)。

它的估值水平大概是6倍PE,0.6倍PB,6%的分红率,也就是一个“666”组合,非常有趣。

作为对比,国内最主流的指数沪深300,现在大概是十三四倍的PE,一点几倍的PB,但是分红只有它的1/3,大概二点几。

所以这个指数首先在绝对价值的水平上,是比最主流的沪深300指数,要分别再好上一倍的。

第二,它的成分都是央企,不需要担心中间的任何问题。

这个背后有一个巨大的主线逻辑。刚才我讲,这一轮是中央政府加杠杆,在加杠杆的过程中,可想而知它的收入利润以及各种行为上都会更加活跃和积极,在整个市场经济的范围中份额和影响力都会扩大。

为什么我不推荐A股的央企红利?因为我发现海外投资人对央企有很大的歧视,他们认为那都是一些垄断的、低效率的、不活跃的、带有政治色彩的公司,所以他们给了(这些企业)很大的折扣。

但是,他们也是会看收入利润和实际表现的。当他们意识到这个领域开始加杠杆、非常有活力之后,他们会觉得中间有巨大的定价错误,这个需要被纠正。

所以港股通央企红利ETF,是我现在能看到的最低估的,且正好在未来一个趋势上的指数。而且它是ETF,持有50多个企业,已经自然分散了。

问 但如果我不想有那么大的风险,想保本呢?

理解,我提到的这个ETF攻守兼备。

0.6PB,净资产打6折,其实对于国企来说,它以这个价格卖给你,都算“国有资产流失”,还给你每年6%的分红。

这个事情看上去多么不合理,但是这种机会居然是有的。

在这个世界上,拉长时间看,就是会有一些特别好的投资机会,当它存在的时候本身是极其不合理的。

明年的市场可能更好,但机会是结构性的

问 截止到昨天(11月27日),沪深300今年以来涨了14%左右。明年会超过这个水平吗?

张日升从我们对明年模型上的展望来说,波幅可能很大,但是它的估值中枢和现在的估值水平是差不多的。

盈利增长,如果明年偏乐观一点,权益的增长可能在5个点左右;如果海外的需求下来,可能就3个点左右;如果整个财政的发力更强,可能就是7个点左右。

在这个中枢水平之上,明年整体的指数性回报可能就在5%-8%,比今年还要稍微弱一些。

结构性上的话,我们觉得会有比较强的机会。尤其是到牛市中尾声的时候,很多低价股、小盘股这些周期股、低估值的公司,后续的结构性机会是有的。

问 明年的股市相比今年可能会稍微弱一点,你同意这个观点吗?

我觉得会更好一点。

中国资产现在是海外低配非常严重的,包括A股、H股、中概股。9月份之后(海外)有一波增持,但是10月份以后又创新低了。因为大家有很强的特朗普交易(思维),比如去买日本或者美国本土。

但是这个(现象)明年非常可能会退潮。如果财政赤字不是扩大而是缩小,即便财政赤字不变,明年美国的赤字里用来支付利息的部分会显著上升。

而且今年还有一个很特殊的事情,就是美国的AI驱动。它不仅仅是一个概念,还的的确确驱动了企业的资本开支,驱动了大企业的人的雇佣,也带动了英伟达这样的龙头企业业绩大幅增长。

明年这个事情会钝化,我不是说它就不增长了,因为大企业的资本开支已经都有计划了,明年的增幅较今年是会大幅收窄的,到明年一季度以后非常有可能(增长)就比较平了。

美国的房地产市场现在也已经钝化了,不太能涨得动了;美国的失业率在缓慢回升,居民的可支配收入增速在下降。如果企业的资本开支再钝化,叠加财政的小幅收缩,大家对于美国的热情非常有可能会降低。

再加上不论是日本还是印度,这些国家的股市都很贵,如果中国的经济超预期,很有可能会有一波资本的回流。

回流的话,很难说什么估值是合理的,毕竟这个区间很大,尤其是港股。刚才我说央企红利是6倍PE,整个MSCI中国是10倍左右PE,它的估值上20%是大概率的。

所以我觉得(明年)指数层面(的表现)不会比今年差,可能会好一点,但我也同意机会是结构性的。