文章目录[+]

财联社11月29日讯(编辑 胡家荣)随着年底的临近,2024年的港股市场交易氛围已明显好转。展望2025年,开源证券海外市场团队认为,未来半年内有望迎来一揽子政策相继刺激中国经济基本面,能够为港股市场提供支撑,后期宏观景气及企业盈利回升有望带动更多主动长线资金回流,港股市场或仍具备较大的上涨空间。

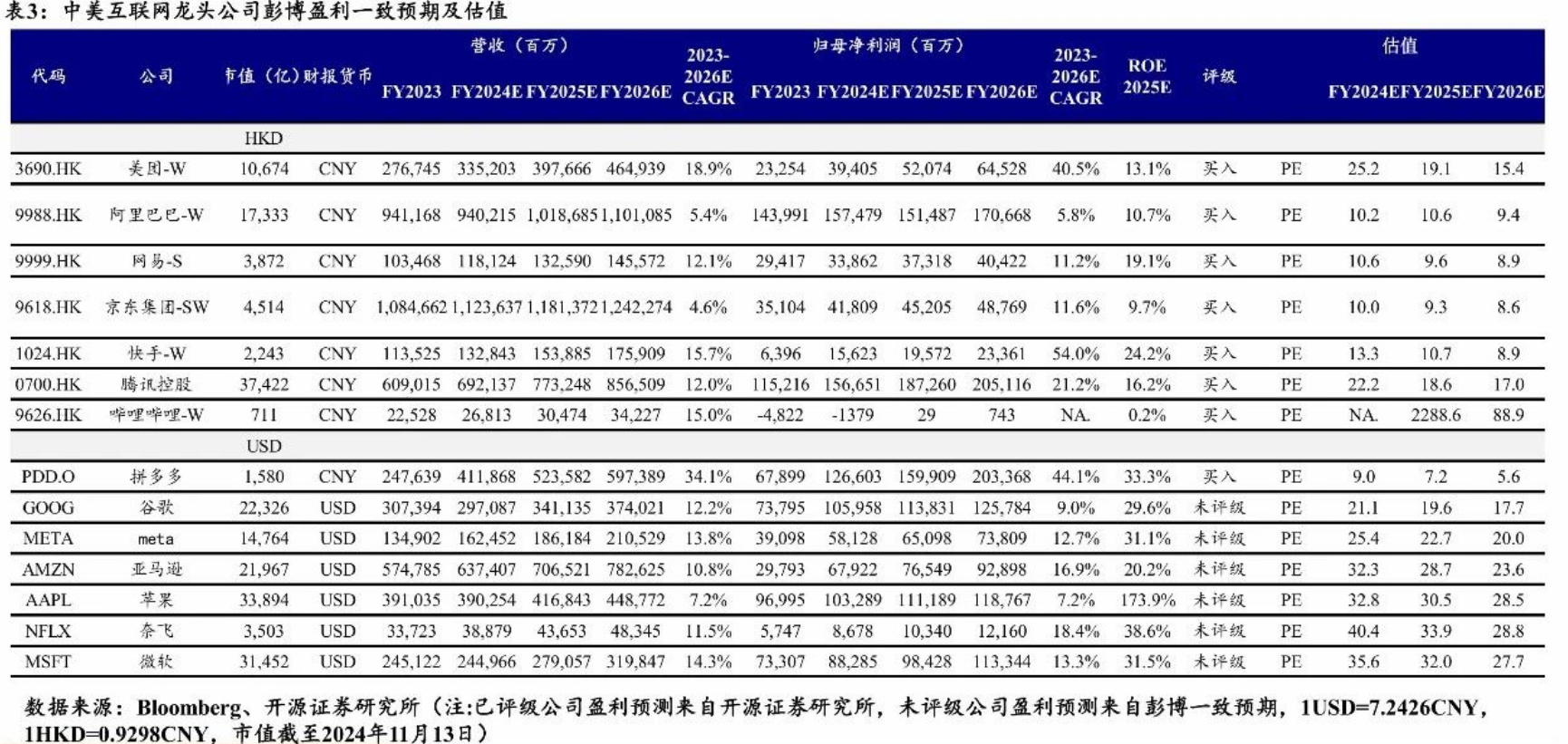

开源证券指出,港股科技龙头具备顺周期复苏属性,同时受益AI长期产业趋势,具备长期配置价值。互联网板块业绩成长性及估值综合性价比优势仍然突出、适合底仓稳健配置;阶段性辅以光学、半导体、汽车ADAS、电动工具作为进攻品种。

短期看资金动量,中期看政策力度,长期跟踪基本面改善兑现

2024年9月末及国庆期间港股及中概上涨斜率及成交量超出多数投资人预期,资金面先逼空再是机构增配驱动,前期分板块结构性特征显示“政策金融改革牛”,金融地产第一梯队领涨、与国家政策、市场情绪高相关;科技医药消费为前期涨幅第二梯队。

具体到恒生科技各细分板块,其中港股互联网、汽车新势力先行上涨,而后计算机、半导体接势补涨。短期急速大涨后出现回落调整为正常获利了结;中期金融改革行情趋势或将持续;长期来看从政策转化到基本面数据改善仍需半年以上的时间验证,若基本面反转逻辑兑现、带动更多主动长线资金回流,港股市场或仍具备较大的上涨空间。

盈利预期决定中期方向,政策底出现、基本面有待2025年下半年验证

中国经济民生得到了更大程度的重视,美国大选落地后中美两国角力政策脉络更加清晰,未来半年内有望迎来一揽子政策相继刺激中国经济基本面,能够为港股市场提供支撑,后期宏观景气及企业盈利回升有望驱动更大上涨空间。

2025年哪些板块值得关注?

互联网:行业基本面稳健,估值首要决定因素仍是宏观环境向好

行业基本面相对稳健,存量竞争下格局稳定及壁垒较强的公司确定性更强。国内移动互联网用户规模及时长温和增长,海外或成为第二增长曲线,目前多数互联网公司海外业务占比仍低。考虑到用户闲暇时间及消费分层趋势,细分赛道及下沉市场仍有结构性机会。AI短期对互联网公司业绩拉动有限,关注后续技术及应用演进。

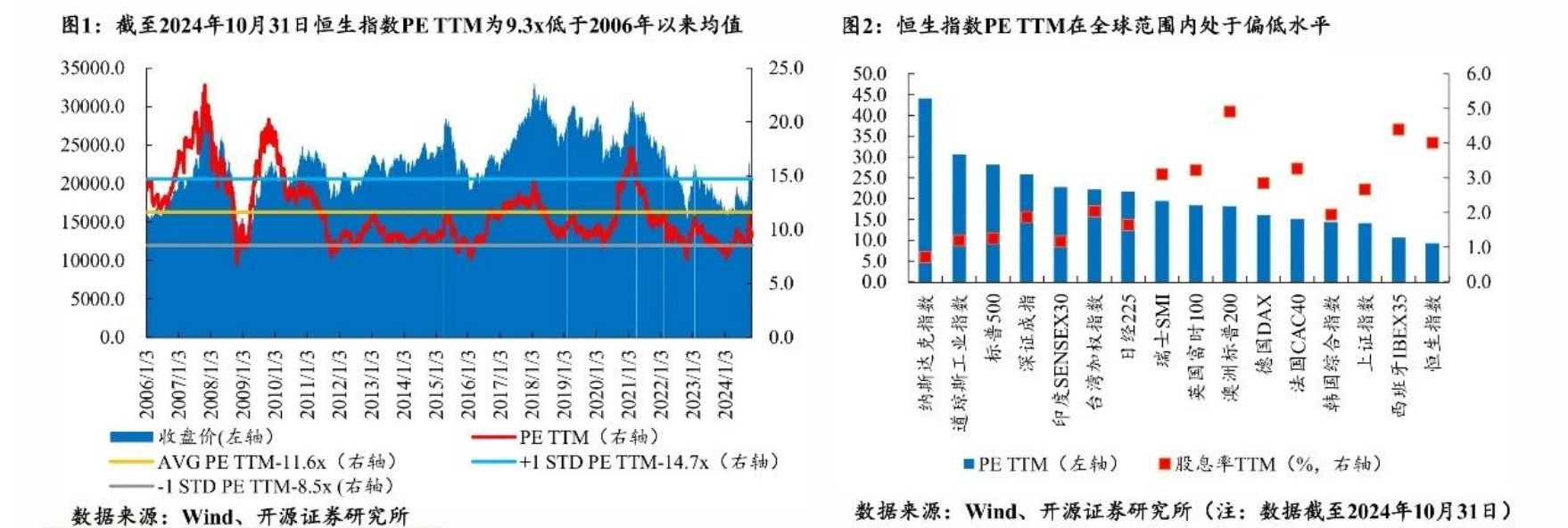

估值方法逐步切换,短期价值属性大于成长属性,估值修复首要决定因素仍是宏观环境向好。收入增速预期放缓下,互联网公司高利润率、充裕现金流及持续回购具备稳健配置价值,经历反弹后估值仍处于历史低位区间,后续估值修复首要决定因素仍是宏观环境,关注中美关系及中国经济政策预期影响全球资产重分配、公司回购力度及AI大模型应用落地进展。

游戏:供给驱动需求,精品化利好头部厂商,押注潜在爆品周期

游戏用户规模增长放缓,ARPU提升推动市场平稳增长;预计游戏版号监管政策平稳,重点押注潜在爆品周期。2023年国内游戏市场规模YOY+13.95%,而用户规模YOY+0.6%。未来需求端随老龄化趋势加剧,用户渗透率短期或较为稳定,增长有赖于提升现有用户ARPU,叠加供给端版号整体数量有限,研发精品化成为必然选择,头部厂商更具优势。

电商:消费分层态势显著,优选市场份额及货币化率上移机会

消费分层态势显著,直播电商增长趋缓,货架电商聚焦低价及用户体验,优选市场份额及货币化率上移机会。

电商需求端消费收入预期趋干谨慎,追求质价比,同时呈现显著的消费分层态势。2024年01-03实物商品网上零售额VOY+7.9%,占社零整体比重25.7%;从品类看,食品饮料、户外等品类线上增长迅速。

平台端,由低价同质竞争步入低价与差异化竞争并重阶段,直播电商商家高运营投入不可持续同时平台商业化流量有限,GMV增速有所放缓;货架电商低价补贴对于利润率形成压力追求低价与GMV增长并重。

开源证券预计,阿里巴巴国内电商业务市场份额逐步趋稳、货币化率有望于2025年步入平稳上移趋势,受益自身平台竞争力提升后技术服务费调整、以及后期全站推模型渗透以进一步提升货币化率。

此外,开源证券在研报中指出,对比美股互联网,港股互联网估值更具性价比